Su Voxeu un articolo di Paul De Grauwe ribadisce in maniera molto chiara le differenze nella dinamica del debito tra Spagna e Regno Unito, l'una ancorata ad un'unione monetaria che impone austerità, e l'altro un paese dotato di politica autonoma. Per unire i puntini e capire le ragioni per cui l'austerità è connaturata all'unione monetaria, ricordiamo questo fondamentale contributo.

C’è

stata una grande differenza tra la Spagna ed il Regno Unito nella

fase post crisi. Questo articolo spiega come nonostante l’”Outright

Monetary Transactions” della BCE sia stato determinante nel calo

dei rendimenti spagnoli, esso tuttavia non ha migliorato la sostenibilità delle

finanze iberiche. Nonostante il Regno Unito abbia fatto meno

austerità rispetto alla Spagna dall’inizio della crisi, un grande

deprezzamento della valuta l’ha aiutato a ridurre il suo rapporto

debito/PIL.

La

differenza nella dinamica dell’aggiustamento macroeconomico tra la

Spagna – un membro di un unione monetaria – ed il Regno Unito –

un paese autonomo – è netta. Paul Krugman ha reso popolare questo

contrasto sul blog del New York Times con il titolo “The pain in Spain” (2009

e 2011)

e commentando una mia analisi in De Grauwe (2011).

A

seguito della crisi del debito sovrano greco nel 2010 la Spagna –

insieme ad altri paesi della periferia – è stata colpita dal

panico sul mercato dei titoli governativi. Ciò ha scatenato una

massiccia vendita di titoli, un aumento dei rendimenti ed una crisi

di liquidità, che ha costretto il governo spagnolo a mettere in

piedi un intenso programma di austerità. Nonostante il Regno Unito

avesse simili debolezze nei fondamentali – una crisi bancaria, una

profonda recessione, un’esplosione del debito pubblico – è stato

risparmiato dal panico, dalla successiva crisi di liquidità e dagli

interessi stellari sui propri titoli. Questa differenza è spiegata

dal fatto che la Spagna non ha beneficiato del sostegno di liquidità

dalla banca centrale, mentre il Regno Unito ha potuto contare sulla

liquidità fornita dalla Banca d’Inghilterra in tempo di crisi.

In

De Grauwe (2011) conclusi che quello di cui la Spagna e altri paesi

dell’eurozona avevano bisogno era una immissione di liquidità da parte della BCE. Due anni dopo l’inizio della crisi dei debiti

sovrani, la BCE ha annunciato di essere pronta a fornire tale

liquidità nell’eurozona. E’ quindi interessante analizzare

l’effetto di questo annuncio sul “dolore in Spagna”, e

rivisitare le differenze negli aggiustamenti macroeconomici e di

bilancio in Spagna e Regno Unito.

Crash e bolle nel mercato dei bond governativi

La Figura 1

mostra l’evoluzione dei rendimenti dei titoli decennali spagnoli e

britannici. I fenomeni più rilevanti sono:

- Primo, il marcato incremento dei rendimenti spagnoli all’inizio della crisi dei debiti sovrani nel 2010;

- Secondo, l’egualmente marcato declino dei rendimenti dalla metà del 2012.

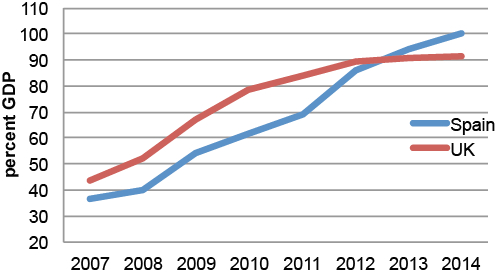

Figura 1 – Rendimenti dei titoli decennali di Spagna e Regno Unito. Fonte: DatasourceOggi, nel 2014, i rendimenti dei titoli spagnoli e britannici sono pressoché simili – grosso modo come prima della crisi. Questo evidente cambio di rotta nei rendimenti spagnoli appare ancora più notevole se confrontato con l’evoluzione del rapporto debito/PIL nei due paesi, mostrato nella Figura 2.

Osserviamo come nel 2010, all’inizio della crisi del debito sovrano, il rapporto debito/PIL spagnolo era decisamente più basso di quello britannico. Tuttavia da allora il rapporto debito/PIL spagnolo è cresciuto molto più rapidamente di quello britannico e ora supera il 100% del PIL – quasi 10 punti percentuali al di sopra di quello del Regno Unito. Quest’ultimo sembra essersi stabilizzato, mentre quello spagnolo è ancora su una traiettoria ascendente.

Perciò, nonostante lo sviluppo non favorevole della variabile più importante per quel che riguarda i rendimenti, questi ultimi sono calati in modo evidente. La ragione fondamentale per cui questo è stato possibile è l’annuncio della BCE del 2012, con il quale ha comunicato che avrebbe assunto il ruolo di prestatore di ultima istanza sul mercato dei bond governativi. Questo ha eliminato il fattore paura dal mercato, permettendo ai rendimenti spagnoli (e ad altri) di calare senza mostrare molti – se presenti – miglioramenti nei fondamentali. De Grauwe e Ji (2014) forniscono ulteriore evidenze empiriche che il declino degli spread dal 2012 nei paesi periferici non può essere spiegato da miglioramenti nei fondamentali come il rapporto debito/PIL, il tasso di cambio reale, la posizione debitoria estera e la crescita dell’economia. Invece, il declino negli spread è stato causato dall’annuncio dell’”Outright Monetary Transactions”. (Guardate inoltre il dettagliato lavoro empirico di Saka et al., 2014, che conferma questa conclusione).

Sostenibilità del debito in Spagna e Regno Unito

La formula per la sostenibilità del debito (vedi Appendice) richiede che il surplus primario S, eguagli o ecceda la differenza tra il tasso di interesse reale r, e il tasso di crescita reale g (in simboli S = (r-g) B).

Confrontiamo ora l’evoluzione annuale di r, g ed S in Spagna e Regno Unito dal 2010 – il primo anno della crisi dei debiti sovrani. Ci concentriamo prima su r e g, nelle Figure 3 e 4. Usiamo dati annuali.

Figura 3 – Rendimenti dei titoli decennali. Fonte: Eurostat e previsioni primaverili 2014 CELa Figura 3 mostra come, sin dalla crisi, i rendimenti spagnoli siano stati sistematicamente superiori a quelli britannici. Nel 2014 i rendimenti spagnoli tendono a convergere nuovamente con quelli britannici. Il tasso di crescita nominale g (vedi Figura 4) – la somma di crescita reale e inflazione – ha avuto una diversa evoluzione nei due paesi. Vediamo come per tutto il periodo la crescita nominale sia stata decisamente superiore nel Regno Unito rispetto alla Spagna. Questo è stato reso possibile dal fatto che nel Regno Unito - un paese autonomo – il meccanismo di aggiustamento ha incluso un elevato deprezzamento della valuta che ha portato ad una crescita nominale significativamente più alta che in Spagna, dove il deprezzamento della valuta non era possibile e dove sono state imposte intense misure di austerità.

Figura 4 – Crescita del PIL nominale in Spagna e Regno Unito. Fonte: Eurostat e previsioni primaverili 2014 CE

Nella Figura 5 mostriamo r-g. La differenza tra il Regno Unito e la Spagna è netta. Nel Regno Unito r-g è rimasto negativo – potendo così il Regno Unito stabilizzare il suo rapporto debito/PIL senza dover generare un surplus primario. In Spagna invece r-g è risultato positivo durante tutto il periodo. Perciò la Spagna, come membro di un'unione monetaria, è stata colpita da una dinamica di instabilità nel suo rapporto debito/PIL che si poteva contrastare solo con surplus primari.Figura 5 – Tasso di interesse nominale-tasso di crescita nominale. Fonte: Eurostat e previsioni primaverili 2014 CE

Dalla Figura 5 possiamo vedere come la necessità di fare austerità (una S positiva) per stabilizzare il rapporto debito/PIL è stata molto più alta in Spagna che nel Regno Unito. Anche nel 2014, quando gli interessi spagnoli sono calati significativamente grazie all’OMT della BCE la Spagna deve generare circa 4 punti percentuali di PIL di austerità in più rispetto al Regno Unito per stabilizzare il debito (vedi Tabella 1). Questo in un certo senso può essere definito il prezzo che la Spagna paga per essere in un unione monetaria.Tabella 1. Surplus primario necessario per stabilizzare il debito (% PIL)

201120132014Regno Unito -1.22-1.94-1.995Spagna 2.304.341.836

Nessuno dei due paesi ha generato le condizioni necessarie per stabilizzare il proprio rapporto debito/PIL nel 2014, ma il Regno Unito ci è arrivato vicino come si vede dalla Tabella 2 e dalla Figura 2.

Tabella 2. Bilancio primario (% PIL)

201120132014Regno Unito -5-4.5-3.5Spagna -7.6-4.2-2.8

Fonte: FMI Fiscal Observer, Aprile 2014Nel 2014 è previsto per il Regno Unito un deficit primario del 3,5%, che è troppo alto per stabilizzare il rapporto, ma è vicino all’obiettivo. Lo stesso non si può dire per la Spagna. Nel 2014 la Spagna deve realizzare un surplus primario dell’1,8% per stabilizzare il suo rapporto (vedi Tabella 1), mentre il suo bilancio mostra un deficit del 2,8% - un gap del 4,6%. Perciò se la Spagna volesse stabilizzare il suo rapporto debito/PIL nel 2014 dovrebbe generare misure di austerità ulteriori pari a 4,6 punti percentuali di PIL – uno sforzo eroico.

Non si può dire che la Spagna non abbia tentato di ridurre il suo rapporto debito/PIL. In realtà ci ha provato più duramente del Regno Unito. La Figura 6 mostra l’aumento del saldo primario strutturale in Spagna e Regno Unito. Misura l’intensità delle misure nell’arco del periodo. Si può vedere come la Spagna abbia adottato maggiori misure di austerità rispetto al Regno Unito dall’inizio della crisi.

Figura 6 – Variazione del saldo primario strutturale, 2010-2014 (% PIL). Fonte: FMI Fiscal Monitor, Aprile 2014Conclusioni

Il programma OMT della BCE è stato fondamentale nella discesa dei rendimenti spagnoli. Questo ha migliorato la situazione delle finanze spagnole, ma non le ha rese sostenibili. La continua insostenibilità del debito spagnolo ha a che fare con due fattori:

- Primo, mentre r (tasso di interesse) è calato, g (crescita nominale) è rimasto molto più basso in Spagna che nel Regno Unito;

Il basso g è dovuto alle pressioni deflazionistiche nell’eurozona – loro stesse risultanti da un’eccessiva austerità e l’assenza di un deprezzamento della valuta (che è stato reso possibile nel Regno Unito dalla politiche espansive della Banca d’Inghilterra). Come risultato r-g è rimasto positivo, mantenendo la Spagna su una traiettoria esplosiva.

- Secondo, essendosi la Spagna ritrovatasi su una traiettoria esplosiva (per la sostenibilità della finanza pubblica), è stata costretta ad applicare misure di austerità.

Quest’ultime in realtà non hanno aiutato a risolvere la crisi fiscale visto che hanno intaccato g, mantenendo la Spagna sulla stessa traiettoria esplosiva. Sappiamo dalla storia che non conviene combattere livelli eccessivi di debito orchestrando una deflazione. Questa lezione è stata dimenticata in Europa.

Appendice

Per analizzare la sostenibilità della posizione spagnola rispetto a quella britannica partiamo dalla definizione del limite di bilancio per il governo:

B = rapporto debito/PIL;

r = tasso d’interesse nominale sui titoli governativi;

S = surplus primario.

Quando r > g c’è una dinamica esplosiva che porta ad un rapporto debito/PIL in continuo aumento. Questo sviluppo esplosivo può essere fermato solo generando un surplus S primario sufficientemente ampio. In maniera più formale, la condizione necessaria per rimanere solventi è stabilizzare il rapporto debito/PIL B, ovvero

o S = (r-g) B.

Paul De Grauwe è Professore di economia internazionale alla London School of Economics, ed ex membro del Parlamento Belga

Nessun commento:

Posta un commento